生命保険の効果的な活用 ~相続税の節税②~

タイトル通り「生命保険の効果的な活用 ~相続税の節税①~」の続編です。

相続税の節税のためには、具体的にどういう生命保険契約に入れば良いのかということを書いていきます。

まず、保険料負担者と被保険者が被相続人(亡くなられた方)で、保険金の受取人が法定相続人でないと相続税の非課税にはなりません。

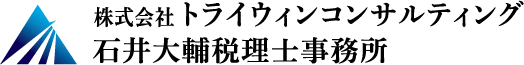

法定相続人になるのは次のような方です。

ザックリとしたご説明になりますが、

配偶者や子供は必ず法定相続人となります。

子供がいなければ、親、親がすでに死亡していれば兄弟 が法定相続人となります。

通常、孫は法定相続人になりませんが、

① 被相続人の養子になっている場合や、

②「被相続人の子供=孫の親」が被相続人よりも先に亡くなっている場合(代襲相続)には、

孫も法定相続人となるので、非課税の適用があります。

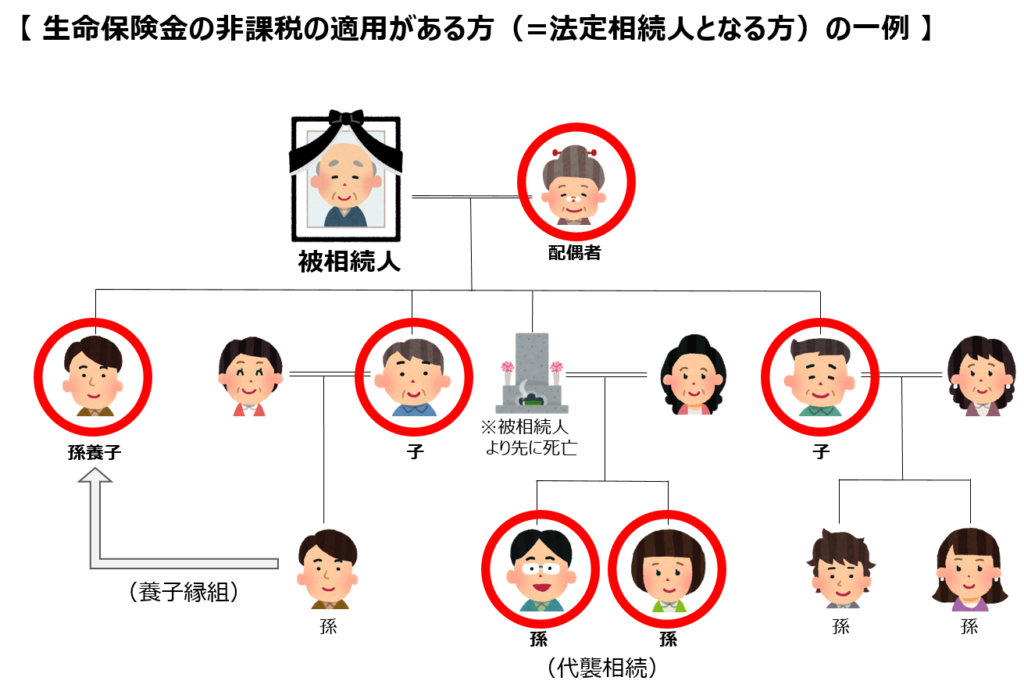

また、非課税の金額(法定相続人の人数×500万円)は 上限が決まっているだけなので、

法定相続人が3人いて長男だけに1,500万円の保険金を残した場合、長男が1,500万円の非課税枠をすべて使うことができます。

一人あたり500万円の非課税枠ではなく、みんなで1,500万円の非課税枠ということですね。

非課税の適用を受けるには、保険料の負担者も 被保険者も 必ず 被相続人(亡くなられた方)です。

では、法定相続人の中でも 受取人は誰にするのがいいのかという部分についてご説明します。

配偶者を受取人にされている方がとても多いですが、相続税の節税としては効果的ではありません。

わざわざ配偶者が非課税の枠を使わなくても、

相続税の計算上、配偶者は1億6千万円(1億6千万円を超えるときは法定相続分)まで無税で財産を相続できますし、 配偶者が多額の保険金を受け取ると、配偶者が亡くなったときに また多額の相続税の負担を強いられてしまう可能性があります。

相続税の対策は、いかに財産を下の世代に移していくかが重要です。

横の世代(夫婦間)での財産の移転は、相続税対策の根本的な解決にはなりません。

※逆に相続税が激増してしまう結果にもなり得ます。詳しくは別の記事にてご紹介致します。

受取人のオススメは、子供 もしくは 法定相続人となる孫 です。

(孫が法定相続人になるのは、養子か代襲相続となった場合ですね💡)

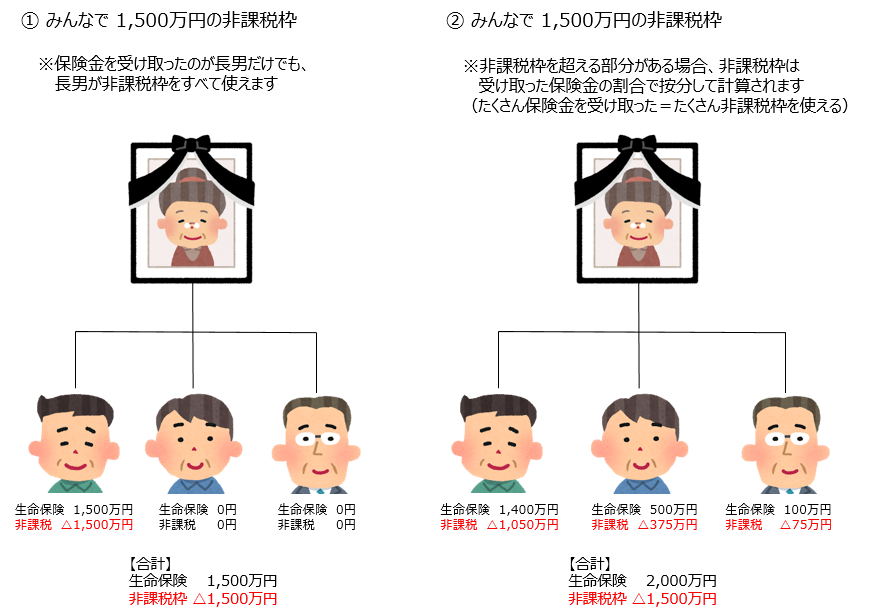

※少し話が逸れますが、養子の活用は相続税対策にとても有効です。

生命保険の非課税の対象になるだけでなく 法定相続人の人数が増えるので、生命保険の非課税枠が500万円、相続税の基礎控除が600万円増えます。(控除が増えるだけでなく、相続税の計算過程でも 適用される税率が下がり更に節税になるような仕組みになっています)

養子も相続税の節税対策では積極的に検討したい制度の一つですね✨

最後に、生命保険金を受け取るときの注意点です。

高度障害保険金(重い障害を負ったときに死亡保険金と同額を生前に受け取れる)や、リビングニーズ特約(余命宣告を受けた時に死亡保険金を生前に受け取れる)で受け取った保険金には非課税の適用はありません。

相続税で非課税となるのは死亡と同時に支払われる保険金だけです。

保険金を請求するときに「いま受け取ると非課税になりませんよ」なんてアナウンスは保険会社からはないと思いますし、盲点となる部分だと思います。

節税がすべてではないですが、節税としてしっかり活用しようと思うと 最後の最後まで注意が必要ですね。