生命保険の効果的な活用 ~相続税の節税①~

生命保険の効果的な活用 ~相続税の節税①~

こんにちは!トライウィンコンサルティングの市丸です。

生命保険は「万一の時の保障」という意味で加入する場合と、

様々な税金計算上の優遇措置を利用して「財産を守る、財産を増やす」という場合の、

二通りの理由で加入されることが多いんじゃないかなと思います。

当然、税理士から見て効果的な活用を検討できるのは後者の方ですね。

保険で節税というと私が一番最初に思いつくのが、相続税の節税としての保険の活用です。

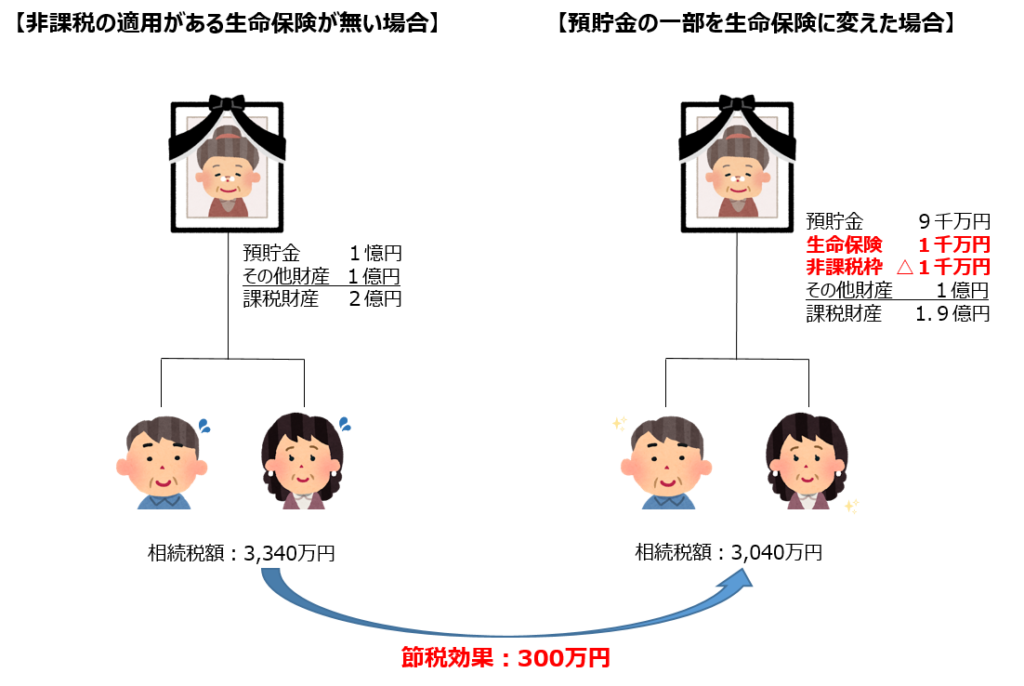

要件を満たした生命保険金は「法定相続人の人数×500万円」まで、相続税の計算上において非課税となります。

亡くなったときの相続人が子供2人であれば「2人×500万円=1,000万円」が非課税の上限ですね。

終身(亡くなる)まで持ち続けているのであれば、預貯金も生命保険も内容的には大差ないですが、相続税の課せられ方は次のように大きく変わってきます。

すごい節税効果ですね💡

法定相続人がもっと多ければ、更に節税効果は高くなります✨

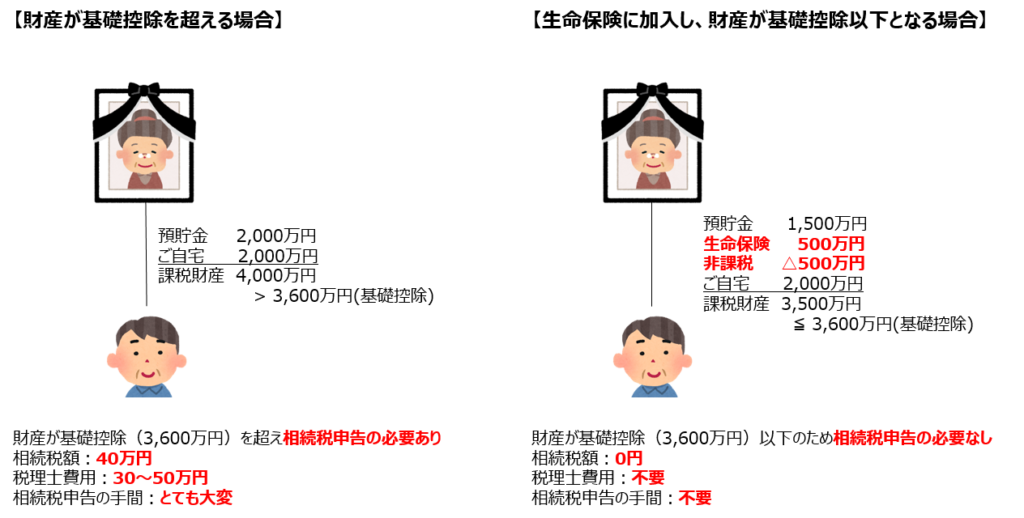

「相続税なんてお金持ちだけの話でしょ?私には関係ないわ。」

と思われる方もいらっしゃるかもしれませんが、相続税の基礎控除が引き下げられたことで、今は自宅の不動産と預貯金だけで相続税の申告が必要になるという方がとても増えています。

また、よく知られている配偶者の税額軽減特例や 小規模宅地の減額特例は、相続税の申告をしないと適用がないですが、保険の非課税枠は申告をしなくても適用があります。

つまり、生命保険は「相続税の申告義務を免れる」ための対策になるんですね。

「配偶者が財産を全部相続するから相続税なんてかからないわ」

「自宅の土地は評価が8割減になるんでしょ?相続税なんてかからないわよ」

という方も、相続税の申告義務があるのか無いのかでは大違いです。

相続税の申告は期限が決まっており 揃えていただく資料も多く、とても納税者にとって負担がかかるものです。基礎控除をちょっと超えてしまったせいで申告が必要になるくらいなら、保険の非課税枠で基礎控除以下にできるよう対策しておいた方が断然いいです。税理士費用も高額ですからね。

更に。節税効果だけではなく 預貯金よりも生命保険の方が、

・運用の利率が良い

・相続開始後の出金までの期間が早い、手続きがラク

・生前に渡したい相手を決められる

・遺留分対策になる

など、預貯金よりもっともっと活用できる内容が多いです。

思ったよりも、この生命保険の節税を効果的に活用されている方の割合が高くないんですよね。

高齢だからもう保険に入れない、大きな病気をしたからもう保険に入れないと誤解されていらっしゃる方も多いみたいですね。

このようにメリットだらけの生命保険ですが、契約の内容ひとつ間違えれば、非課税の適用がない だけではなく、逆に税負担が増えてしまうようなケースもあります。

また、そもそも相続税がかからない方に・・・、もう非課税の上限を超えてしまっている方に・・・、

いくら相続税の節税になる保険を勧めても無駄ですよね。

生命保険を相続税の節税として効果的に活用しようと思ったら、

・誰が法定相続人になるかの確認

・現状の財産状況の把握

・現在入っている生命保険契約の内容確認

・将来見込まれる相続税額の試算

・保険の加入による節税効果の確認

以上のことを事前にしっかりと行うことが必須です。

こういう検討をせずに節税対策の保険に加入することはお勧めしません。保険は非常に高額な契約ですからね。

普段関与がまったく無い「初めまして」の方でも、相続税のシミュレーション、相続税の節税対策としての生命保険の検討など、無料でご相談に乗っていますので、ぜひ気軽にお問い合わせ下さい。