小規模宅地の特例とは?【わかりやすく解説】

小規模宅地等の特例とは?

今回は、「小規模宅地等の特例」 について説明したいと思います。

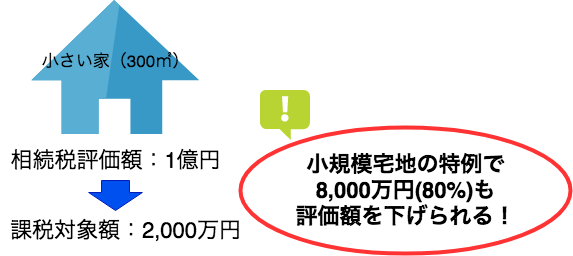

小規模宅地等の特例は、亡くなった人が住んでいた土地、事業をするために使用していた土地などは、相続人の今後の生活にも欠かせないものである場合があるため、特例として相続財産としての評価を下げ、相続税があまりかからないように配慮しようという制度です。

小規模宅地は、大まかに3つに区分できます。

| 利用区分 | 概要・趣旨 |

|---|---|

| 特定居住用宅地等 | 例えば、亡くなった人が生前住んでいた土地に、配偶者やもともと同居していた家族などが引き続き住むケースなどが想定されています。 本ケースに多額の相続税をかけてしまうと、本当は住み続けるはずの土地を売るなどして納税資金を捻出しなくてはならなくなりますので、特例が設けられています。 |

| 特定事業用宅地等及び 特定同族会社事業用宅地等 |

例えば、亡くなった人が営んでいた事業を、家族が継続して営業していく(伴い土地も引き継ぐ)ケースなどが想定されています。 本ケースも相続税の負担のために、円滑な事業の継承を妨げることがないように、優遇されています。 |

| 貸付事業用宅地等 | 例えば、亡くなった人が他人に貸していた土地を、家族が引き継ぎ貸し出すケースなどが想定されます。 本貸付事業によって遺族が今後の生計を立てていく場合もあるため、生活を担保するために配慮されています。ただし、上記2つに比べると、特例の減額の割合は低いです。 (次章 表「利用区分ごとの減額割合と限度面積」参照) |

どれくらい相続税が優遇される?(減額割合と限度面積)

小規模宅地等の特例で定められた、利用区分ごとにどれだけ土地の評価額を軽減できるかの割合が決まっています(減額割合)。

ただし、無制限に減額できるわけではなく、適用面積の広さに制限があります(限度面積)。

利用区分ごとの減額割合と限度面積は以下のとおりです。

【利用区分ごとの減額割合と限度面積】

| 利用区分 | 減額される割合 | 限度面積 |

|---|---|---|

| 特定居住用宅地等 | 80% | 330m2 |

| 特定事業用宅地等及び 特定同族会社事業用宅地等 |

80% | 400m2 |

| 貸付事業用宅地等 | 50% | 200m2 |

<小規模宅地等の特例の適用例>

具体的に小規模宅地等の特例を適用した場合に、どれくらい土地の評価額が下がるのかを見てみましょう。

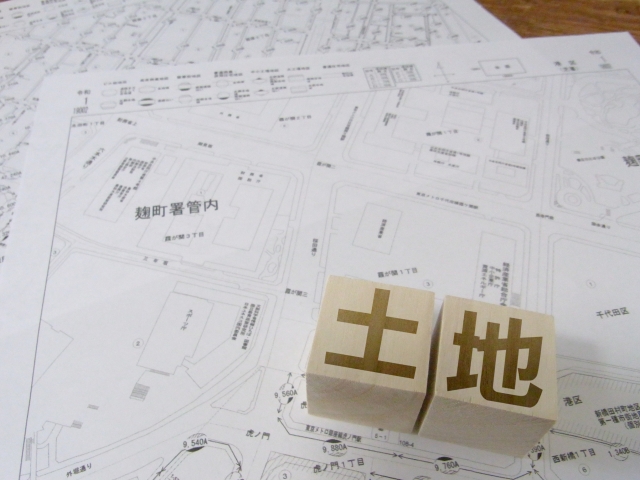

【具体例①】利用区分:特定居住用宅地等(減額割合:80%)で限度面積(330m2)までの場合

- 相続税評価額:1億円

- 土地の面積:300m2

※ 300m2 ≦ 330m2 なので全部に適用可 - 小規模宅地等の軽減額:8,000万円(1億円 × 300m2 / 300m2 × 80%)

- 相続税評価額:2,000万円(1億円 - 8,000万円)

亡くなった方が生前住んでいた土地などの場合、8割の評価減が受けられ、残りの2割が課税対象として、その他の相続財産に加算されて相続税が算定されます。土地など不動産が相続財産に占める割合は大きいため、小規模宅地等の特例を活用できれば大きな節税効果が見込まれます。

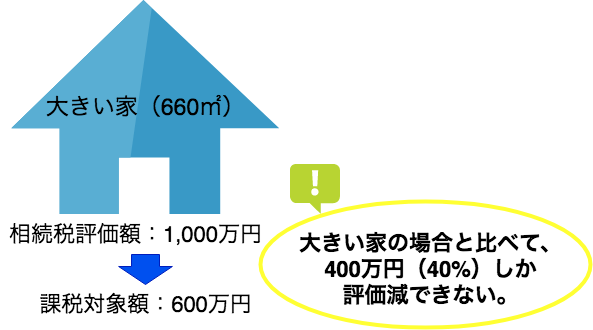

【具体例②】特定居住用宅地等(減額割合:80%)で限度面積(330m2)超の場合

- 相続税評価額:1,000万円

- 土地の面積:660m2

- 小規模宅地等の軽減額:400万円(1,000万円 × 330m2 / 660m2 × 80%)

- 相続税評価額:600万円(1,000万円 - 400万円)

小規模宅地の特例は、限度面積が定められていることに注意が必要です。特定居住用宅地等の場合、330m2までしか小規模宅地等の特例を適用して評価を下げることができません。

具体例①の方がもともとの資産額がはるかに大きいのに80%の評価減が適用できているにも関わらず、上記具体例②の場合、限度面積の330m2を超えた部分には特例が適用されないため、全体の40%しか評価減ができない結果となってしまいます。

限度となる基準に金額は関係なく、あくまで面積だけで上限が判定されます。

注意点

① 併用ができない場合や、限度額の調整が必要な場合がある

小規模宅地の特例について、一つの利用区分だけではなく、複数の利用区分に対して併用して適用する場合は、ケースによって併用可否、限度面積の算定式が変わってくるので注意が必要です。

| 利用区分 | 減額される割合 | 限度面積 | |

|---|---|---|---|

| A | 特定居住用宅地等 | 80% | 330m2 |

| B | 特定事業用宅地等及び 特定同族会社事業用宅地等 |

80% | 400m2 |

| C | 貸付事業用宅地等 | 50% | 200m2 |

【A:特定居住用宅地等と、B:特定事業用宅地等及び特定同族会社事業用宅地等のみの場合】

A ≦ 330m2 | B ≦ 400m2 | A + B ≦ 730m2

※ 併用可能

【C:貸付事業用宅地等を含む場合(AとBとC もしくは AとC もしくは BとC)】

A × 200m2 / 330m2 + B × 200m2 / 400m2 + C ≦ 200m2

※ 限度面積の調整が必要(加重平均)

単純に減額割合・限度面積が大きい区分から優先して適用すればより節税できるというわけでなく、1m2あたりの価格などを考慮し、どの利用区分にどれだけ小規模宅地の特例を適用した方が有利か、シミュレーションが必要です。

【具体例】

- A:特定居住用宅地等 → 165m2 (1m2あたりの価格:50万円、減額割合:80%)

- B:特定事業用宅地等及び特定同族会社事業用宅地等 → 200m2 (1m2あたりの価格:10万円、減額割合:80%)

- C:貸付事業用宅地等 → 50m2 (1m2あたりの価格:100万円、減額割合:50%)

A:165m2 × (200m2 / 330m2) + B:100m2 × (200m2 / 400m2) + C:50m2

= A + B + C:200m2 ≦ 200m2

上記具体例では、1m2あたりの価格と減額割合の兼ね合いで、一番有利な「C:貸付事業用宅地等」から優先的に適用、その次に「A:特定居住用宅地等」に適用して、CとAに適用した残り限度面積枠を「B:特定事業用宅地等及び特定同族会社事業用宅地等」に当てはめた方が全体として課税金額が小さくなります。

今回は単純な例なので簡単ですが、 A・B・Cそれぞれの区分に複数の土地がある場合など、詳細なシミュレーションが大切です。

② やり直しができない(更正の請求不可)

相続税の計算などが間違っていた場合、計算をやり直して再度申請書を提出すれば、修正することが可能です(更正の請求)。

しかし、小規模宅地等の特例の適用は、一度申告書を提出すると原則修正することはできず、税務上不利な申請をしてしまったとしてもやり直すことができません(当初申告要件)。

よって、最初から慎重に小規模宅地等の特例の適用方法を検討する必要があります。

③ 小規模宅地等の特例の適用条件が複雑

小規模宅地等の特例の趣旨が、保護すべき遺族および土地の状況に対して配慮するためのものであり、また、その優遇も大きいことから、適用要件が非常に複雑なものになっています(参考:xxx参照)。

小規模宅地の特例が適用できるかは、節税の観点から非常に重要ですので、適用要件に当てはまるか入念にチェックすることが必要です。

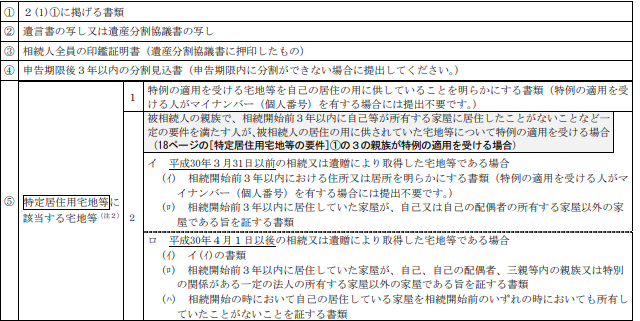

④ 必ず申告が必要・添付書類も複雑

小規模宅地等の特例を適用するためには、必ず相続税申告書を提出する必要があります。

「小規模宅地等の特例を適用したら相続税が0円だったので、相続税の申告をしませんでした」ということは認められません。

また、要件が複雑なことも相まって、添付書類もケースによって必要なものがさまざま違いますので、自身の必要書類をしっかり確認・漏れがないように添付しましょう。

⑤ 改正にも注意(3年以内に開始した貸付事業用宅地等は適用不可)

平成30年税制改正で、貸付事業用宅地等について、相続開始前3年以内に貸付事業を開始した場合、対象に含まれないことになりました。

特例の趣旨に反し、節税目的で、投資用貸付マンションなどをバタバタと直前に購入するケースが多くみられたためです。

特例措置は改正が多い傾向にありますので、必ず動向を注視し、最新の情報をもとに適用を判断することを忘れないでください。

ここまで小規模宅地等の特例に関して、注意点を述べてきましたが、本特例の活用を検討する場合は必ず専門家に相談することをオススメします。こういうと宣伝っぽく聞こえてしまうかもしれませんが、小規模宅地等の特例は適用できるかどうかにより大きく相続税が異なる最重要検討事項の一つであり、その重要性と比べると専門家への相談費用は微々たるものになるという場合もあります。

加えて、前述のように注意事項や落とし穴が多いこともあり、もしご自身で申告される場合も専門家のダブルチェックを受けることを強く推奨させていただきます。

弊社の税理士は、小規模宅地等の特例を適用した数百件の相続税申告の経験がありますので、安心してご相談いただけます。

→ ご相談はこちら

参考:申告要件

【特定居住用宅地等の要件】

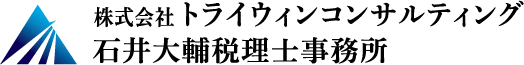

【特定事業用宅地等の要件】

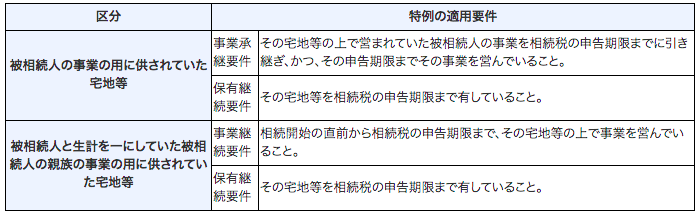

【特定同族会社事業用宅地等の要件】

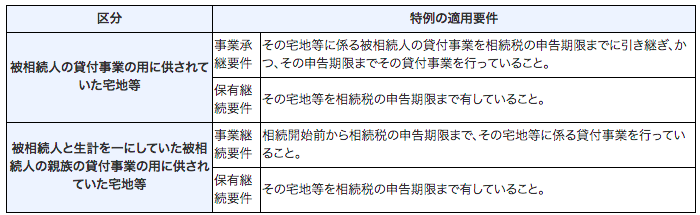

【貸付事業用宅地等の要件】